L’arrivée du régime de retraite individuel hybride

Mars-2020

Stratège (APFF)

Le régime de retraite individuel (RRI), qui a fait couler beaucoup d’encre à ce jour, continue de gagner en popularité. Toutefois, il existe, selon certains, un véhicule d’épargne-retraite encore plus performant que le RRI. Il s’agit du régime de retraite individuel hybride (RRIH).

Contrairement au RRI qui comprend uniquement un volet à prestations déterminées (PD), le RRIH est un régime de retraite hybride qui combine un volet PD à un volet à cotisations déterminées (CD), ainsi qu’à un volet à cotisations volontaires additionnelles (CVA). Le présent article offre deux éléments de comparaison entre ces deux régimes, et démontre qu’au Québec, le RRIH n’offre pas d’avantage significatif par rapport au RRI.

Analyse de la flexibilité du versement des cotisations au régime

Le RRIH offre la possibilité à l’employeur de cotiser, chaque année, à l’un ou l’autre des volets (PD ou CD). Cette option offre une certaine flexibilité au niveau du versement des cotisations, mais seulement dans les provinces où le régime doit être enregistré auprès de la législation provinciale. C’est le cas de l’Ontario où le RRIH y est populaire. L’enregistrement du régime auprès de la législation provinciale peut venir forcer la cotisation au régime de la part de l’employeur et ce, bon an mal an. Le volet à cotisations déterminées devient alors utile dans la mesure où s’il est choisi pour une année donnée, la cotisation minimale s’établira à seulement 1 % du salaire versé au participant du régime. Le volet CD offre donc une certaine flexibilité à l’employeur lorsque la cotisation au régime est obligatoire.

Bien qu’il soit possible d’obtenir un résultat similaire avec un RRI, il est à noter que cette contrainte n’existe pas au Québec. En effet, le régime (RRI ou RRIH) n’a pas à être enregistré auprès de Retraite Québec s’il est mis en place pour une personne rattachée1. Le volet CD n’est donc d’aucune utilité au niveau de la flexibilité du versement des cotisations d’une année à l’autre, puisque la société parrainant le régime peut décider de ne pas cotiser au régime lors d’une moins bonne année.

Le RRI/RRIH en situation de surplus actuariel excédentaire

Les hypothèses actuarielles, qui sont les mêmes pour le RRI que pour le volet PD du RRIH, tiennent compte d’une hypothèse de rendement de la caisse de retraite de 7,5 % par année. Des rendements supérieurs à 7,5 % pourraient créer un surplus actuariel excédentaire, forçant un congé de cotisation jusqu’à ce que le régime ne soit plus surprovisionné. À noter que si le régime prévoit des prestations maximales, tant pour le volet PD ou le volet CD, le facteur d’équivalence déclaré en période de surplus excédentaire empêcherait toute cotisation au REER personnel du participant.

Sans équivoque, le RRIH offre un moyen simple et efficace pour permettre au participant du régime de pouvoir cotiser à son REER personnel durant un congé de cotisation du régime. En effet, en cas de surplus excédentaire, l’employeur pourrait choisir d’effectuer une cotisation au volet CD à hauteur de 1 % du salaire versé, via un transfert provenant des sommes accumulées dans le volet PD. Le facteur d’équivalence (1 % du salaire versé) devrait permettre une cotisation au REER l’année suivante. Toutefois, nous devons considérer les éléments suivants:

a) Dans le cas du RRI, il serait possible d’arriver à un résultat similaire en faisant passer les crédits de rente futurs de 2 % à 0,2 %, annuellement. Le facteur d’équivalence associé au plus faible crédit de rente devrait permettre une cotisation au REER personnel du participant, l’année suivante.

b) Si le profil d’investisseur le permet, une caisse de retraite qui s’intègre de façon optimale au patrimoine financier du participant du régime verra sa politique de placement favoriser les titres à revenu fixe. Il devient alors plus difficile pour celle-ci de générer des rendements qui excèdent le taux hypothétique de 7,5 %, diminuant les risques de générer des surplus excédentaires.

Qui plus est, l’article 147.2 d) LIR mentionne qu’un régime de pension à prestations déterminées sera considéré en surplus actuariel excédentaire seulement si la valeur marchande de la caisse de retraite en date d’évaluation excède d’au moins 25 % la valeur du passif du régime. En d’autres mots, il y a un surplus actuariel excédentaire seulement si,

Valeur marchande de la caisse de retraite > 125 % X passif actuariel, en date d’évaluation.

Ce ‘’surplus autorisé’’, que l’on peut considérer comme une simple marge de sécurité nécessaire à la bonne santé financière du régime, procure par le fait même un coussin relativement au rendement que la caisse de retraite peut générer sans déclencher de surplus actuariel excédentaire.

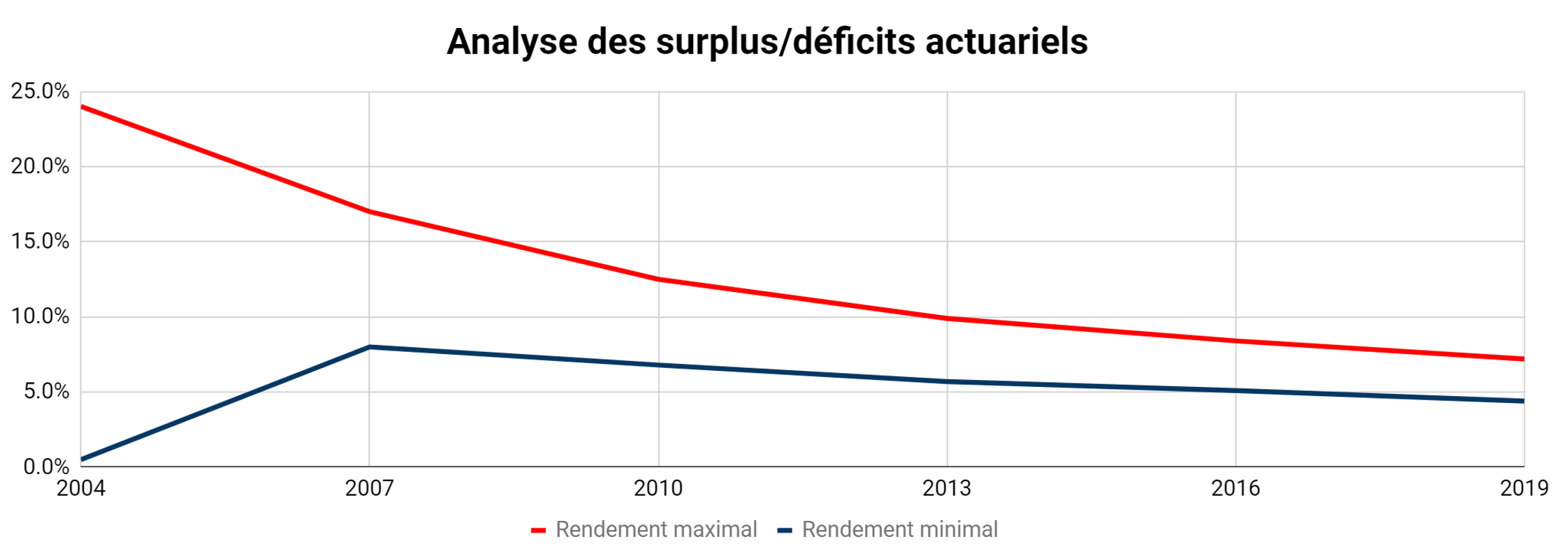

Le graphique ci-dessous affiche les rendements annuels composés, pour chaque évaluation actuarielle d’un régime mis en place en 2001, que la caisse de retraite aurait pu générer sans déclencher de surplus excédentaire2.

La ligne rouge représente les rendements annuels composés à ne pas excéder sans quoi, un surplus excédentaire serait déclenché. La ligne bleu représente les rendements annuels composés que la caisse de retraite devra surpasser sans quoi, un déficit actuariel serait réalisé. Clairement, il aura été difficile de générer des surplus excédentaires au moment des évaluations actuarielles du régime, spécialement si la caisse de retraite était surpondérée en titres à revenu fixe. Compte tenu de la très faible probabilité de surplus excédentaire, il est convenable de conclure que l’avantage du RRIH sur ce point semble plus théorique que pratique.

En conclusion, le RRIH n’offre pas d’avantage significatif en comparaison avec le RRI au Québec. Le RRI demeure un outil de planification de la retraite pertinent pour les professionnels incorporés et les propriétaires d’entreprise de plus de 40 ans.

1Tel que mentionné au paragraphe 8500(3) RIR. 2Hypothèses utilisées: crédit de rente maximal chaque année entre l’année 2001 et 2019.